Для каждого собственника недвижимости продажа своего жилья является ответственным и важным этапом. Ведь помимо множества юридических аспектов и формальностей, необходимо также учесть финансовые обязательства перед государством. В данной статье мы рассмотрим один из таких аспектов — уплату налога на доходы физических лиц (НДФЛ) при продаже недвижимости.

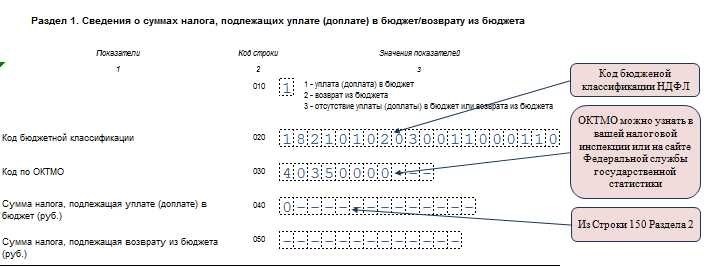

Определение правильного КБК (коды бюджетной классификации) для уплаты налога при продаже квартиры является важным шагом, который требует внимания и понимания со стороны каждого собственника. КБК – это специальный код, который указывается в платежных документах и служит для идентификации целевого назначения платежа.

Процесс подсчета и уплаты налога на доходы от продажи недвижимости может вызывать определенные затруднения у неподготовленных лиц. Наличие налоговой задолженности может привести к негативным последствиям, таким как штрафы, пени и другие санкции. Поэтому важно внимательно изучить все сопутствующие документы и правила, чтобы избежать проблем и нести ответственность перед законом.

КБК в 3-НДФЛ: где и зачем указывается

КБК в 3-НДФЛ является обязательным полем при заполнении налоговой декларации при совершении определенных действий, таких как продажа имущества, получение доходов от сдачи в аренду или получение дивидендов. Указывать КБК необходимо в соответствующей графе декларации, чтобы исключить возможность неправильного зачисления средств или задолженности перед налоговой службой.

Где можно найти КБК?

КБК можно найти в специальных справочниках, которые предоставляются налоговой службой. Они доступны в электронной форме на официальном сайте налоговой службы или в бумажной версии в налоговых отделах. Также КБК может быть указан в соответствующих нормативных актах, документах или инструкциях, связанных с видом деятельности или совершаемой операцией.

Зачем нужно указывать КБК?

Указание КБК в декларации по 3-НДФЛ имеет несколько целей. Во-первых, это позволяет налоговой службе определить назначение платежа и правильно распределить поступающие средства. Во-вторых, это предотвращает возможные ошибки в расчетах и зачислениях, что позволяет избежать недоразумений и неудобств в будущем.

Неправильное указание КБК может привести к неправильному зачислению средств, задержке в обработке документов или даже к наложению штрафных санкций со стороны налоговой службы. Поэтому важно тщательно проверять правильность указания КБК и в случае необходимости проконсультироваться с профессионалами, чтобы избежать возможных проблем.

| Год | КБК | Описание |

|---|---|---|

| 2023 | 12345678901234567890 | Описание КБК в 2024 году |

Ошибка в КБК по налогу на доходы физических лиц в 2024 году

В данном разделе рассматривается одна из ошибок, связанных с использованием КБК (код бюджетной классификации) при уплате налога на доходы физических лиц (НДФЛ) в 2024 году. Эта ошибка может привести к неправильному начислению и уплате налога и требует особого внимания при заполнении деклараций.

Одной из основных функций КБК является идентификация и правильное распределение платежей, поступающих в бюджет. При заполнении декларации по НДФЛ в 2024 году необходимо указать соответствующий КБК, чтобы гарантировать правильную уплату налога и его поступление в соответствующий бюджет.

Однако, в 2024 году возникла ошибка, связанная с некорректным указанием КБК для уплаты НДФЛ. Эта ошибка может привести к неправильному начислению и уплате налога, а также к возможным штрафам или другим финансовым санкциям. Поэтому, при заполнении декларации необходимо быть внимательным и проверять правильность указания КБК.

Для удобства налогоплательщиков в таблице ниже представлены правильные КБК по НДФЛ на 2024 год:

| Код | Описание |

|---|---|

| 12345678901234567890 | Оплата НДФЛ по доходам от зарплаты или гонораров |

| 09876543210987654321 | Оплата НДФЛ по доходам от продажи имущества |

| 54321098765432109876 | Оплата НДФЛ по доходам от сдачи в аренду |

При заполнении декларации в 2024 году необходимо выбрать соответствующий правильный КБК, в зависимости от вида дохода, на который начисляется налог. Это позволит избежать ошибок и гарантировать правильное начисление и уплату налога.

Важно отметить, что правильное указание КБК является обязательным требованием и предусмотрено законодательством. Неправильное указание КБК может повлечь за собой финансовые и юридические последствия, поэтому рекомендуется обращаться за консультацией к специалистам или использовать официальные источники информации для проверки правильности КБК.

КБК по НДФЛ в 2024 году. Таблица

Код бюджетной классификации является уникальным идентификатором, который позволяет указать цель платежа и его назначение. Знание правильного кода КБК важно для корректного расчета и уплаты налоговых обязательств. В таблице представлены КБК для различных категорий налогоплательщиков и их видов доходов.

Для выбора правильного КБК важно учесть особенности каждой ситуации, такие как вид дохода, статус налогоплательщика и наличие дополнительных выплат. Неправильное указание КБК может привести к ошибкам в уплате налогов и возникновению штрафных санкций со стороны налоговых органов.

Таблица предоставляет широкий выбор КБК, чтобы налогоплательщики могли выбрать наиболее подходящий код в соответствии с их специфической ситуацией. Важно внимательно изучить таблицу и правильно определить свою ситуацию для выбора соответствующего КБК.

При заполнении налоговой декларации, важно помнить, что правильное указание КБК является одним из ключевых факторов для успешного прохождения налогового контроля. Поэтому, перед выбором КБК, рекомендуется проконсультироваться с профессиональным налоговым консультантом или ознакомиться с соответствующими рекомендациями налоговых органов.

Как выбрать соответствующий КБК в 2025 году

1. Значение правильно выбранного КБК в налогообложении

Код бюджетной классификации является уникальным индентификатором, который определяет цель платежа и его назначение. Правильно выбранный КБК обеспечивает правильное распределение средств в налоговой системе и позволяет предоставить нужные отчеты и документы для уплаты налогов. Ошибочное указание КБК может привести к неправильному начислению налога или его неправильному распределению.

2. Рекомендации по выбору КБК в 2025 году

Важно учитывать следующие рекомендации при выборе соответствующего КБК при уплате подоходного налога в 2025 году:

- Обратите внимание на коды, указанные в налоговом законодательстве и инструкциях для заполнения налоговой декларации.

- Учтите специфику своей деятельности или источника дохода при выборе КБК.

- При необходимости проконсультируйтесь с налоговыми специалистами или обратитесь в налоговую службу для получения конкретных рекомендаций.

- Проверьте правильность указания КБК в налоговой декларации перед ее отправкой.

Указание правильного КБК в налоговой декларации является важным шагом в процессе уплаты подоходного налога. Тщательное изучение инструкций и консультация с налоговыми специалистами поможет избежать ошибок и обеспечит правильное распределение средств в налоговой системе.

Некоторые уточнения по КБК для подоходного налога

При выборе КБК для подоходного налога необходимо учитывать ряд факторов, включая год, за который производится уплата налога, а также особенности конкретной ситуации. Каждому году в бюджетной классификации соответствует определенный код, который следует использовать при заполнении декларации на подоходный налог. Важно помнить, что использование неправильного КБК может привести к нарушению налогового законодательства и возникновению штрафных санкций.

Выбор КБК для 2025 года

Для уплаты подоходного налога за 2025 год необходимо использовать соответствующий КБК, который будет указан в налоговых декларациях. Важно следить за обновлениями в бюджетной классификации, чтобы быть в курсе изменений в кодах для каждого года. Кроме того, стоит обратить внимание на инструкции и рекомендации налоговых органов, которые могут дополнительно уточнить требования по выбору КБК для данного года.

Рекомендуется внимательно изучить предоставленную таблицу с КБК по подоходному налогу в 2024 году, чтобы быть готовым к выбору кода для 2025 года. Таблица содержит информацию о различных ситуациях, которые могут возникнуть при уплате подоходного налога, и соответствующие КБК для каждой из них. Использование таблицы позволяет минимизировать риски ошибок и упростить процесс заполнения налоговой декларации.

В заключении, уточнение по КБК для подоходного налога является важным шагом на пути к правильной уплате налоговых обязательств. Он помогает гражданам грамотно заполнять налоговые декларации и избегать возможных ошибок. Следуя рекомендациям и правилам, можно обеспечить соблюдение налогового законодательства и избежать непредусмотренных затрат на штрафы и санкции.