При решении финансовых вопросов, таких как приобретение недвижимости, автомобиля или финансовая поддержка в случае неотложных расходов, многие люди обращаются к кредитным учреждениям. Однако, прежде чем получить кредит, потребуется предоставить необходимые документы, которые подтвердят вашу платежеспособность и надежность возврата ссуды.

Осознавая важность корректного заполнения документов и предоставления достоверной информации, кредитные учреждения устанавливают определенные требования, следование которым позволяет ускорить процесс рассмотрения заявки и повысить вероятность получения кредита. Поэтому, перед тем, как подавать заявку, важно предварительно изучить список необходимых документов и ознакомиться с требованиями каждого конкретного банка или финансовой организации.

Итак, одним из основных документов, которые необходимо предоставить при оформлении кредитной заявки, является паспорт. Паспорт – это не только основной документ, удостоверяющий личность заемщика, но и документ, который содержит важную информацию о его регистрации и месте жительства. Поэтому, при оформлении кредита, банк обязательно запросит копию паспорта, чтобы убедиться в вашей легальности и стабильности.

Справки 2-НДФЛ и 3-НДФЛ

2-НДФЛ: Имеете ли вы стабильный доход?

Справка 2-НДФЛ – это документ, который подтверждает ваши доходы за определенный период времени, обычно за год. В ней указываются все доходы, полученные вами от разных источников: зарплата, вознаграждения, дивиденды и так далее. Банк использует эту информацию для оценки вашей финансовой стабильности и способности погасить кредит в срок.

3-НДФЛ: Какой налоговый режим выбран?

Справка 3-НДФЛ является продолжением справки 2-НДФЛ и содержит информацию о налоговом режиме, которым вы пользуетесь. Она может быть важной для банка, так как помогает оценить вашу налоговую дисциплину и соответствие декларированного дохода и уплаченного налога. Более того, справка 3-НДФЛ также может быть важна при вычислении налоговых льгот, что является значимым фактором для получения кредита.

Помимо основных документов, предоставляемых для оформления кредита, справки 2-НДФЛ и 3-НДФЛ играют важную роль в процессе анализа вашей финансовой состоятельности. Удостоверьтесь, что эти документы заполнены правильно и точно отражают ваш финансовый статус. В случае возникновения вопросов или несоответствий, лучше обратиться к специалистам, чтобы избежать задержек в рассмотрении вашей заявки и повысить шансы на положительное решение.

Два вида запрашиваемых документов

В данном разделе мы рассмотрим важные нюансы, связанные с предоставлением двух видов документов, которые необходимо предоставить при подаче заявки на получение кредита.

Первый вид документов относится к документам, подтверждающим доходы заявителя. Очень важно предоставить полную и достоверную информацию о своих доходах сотруднику банка. В данном случае могут потребоваться справки 2-НДФЛ и 3-НДФЛ. Эти документы являются подтверждением вашего годового дохода и удержанных налогов. Необходимо предоставить справки, которые были выданы налоговой инспекцией с вашего места работы или организации.

Второй вид документов связан с предоставлением информации о вашей личной и финансовой состоятельности. В этом случае может потребоваться предоставление паспорта гражданина РФ, а также документов, подтверждающих ваши финансовые обязательства, наличие недвижимости и долговых обязательств. Данные документы помогут банку оценить вашу платежеспособность и принять решение об одобрении заявки.

Успешная подготовка к заявке на кредит включает не только сбор и предоставление всех необходимых документов, но и внимательное их изучение перед подачей. Важно обратить внимание на правильность заполнения всех форм и проверку наличия всех необходимых подписей и печатей. Также стоит уделить внимание правильному оформлению документов, чтобы избежать возможных проблем и задержек при рассмотрении заявки.

Помните, что предоставление всех необходимых документов в полном объеме и в соответствии с требованиями банка является одним из важных шагов к успешному получению кредита. Тщательная подготовка к заявке и предоставление всех требуемых документов вовремя позволят вам повысить вероятность одобрения и получить желаемую сумму кредита.

Секреты успешной подготовки к заявке

Паспорт гражданина РФ — это основной идентификационный документ, подтверждающий личность и гражданство. Он включает в себя важную информацию о человеке, такую как фамилия, имя, отчество, дата рождения и место рождения. Без этого документа невозможно подать заявку на получение кредита.

В процессе оформления кредита паспорт гражданина РФ используется банком для проверки личности заемщика и его возраста. Банк также может проверить информацию, указанную в паспорте, с учетом количества взятых ранее кредитов, задолженностей и кредитной истории. Именно поэтому важно предоставить документ в хорошем состоянии, без повреждений и неправильно введенной информации.

При оформлении кредита банк обязательно проверяет срок действия паспорта. Документ должен быть действителен на момент подачи заявки и на всю продолжительность кредита. Если срок действия паспорта истекает в ближайшее время, рекомендуется обратиться в миграционную службу для его обновления, чтобы избежать возможных проблем и задержек в получении кредита.

Кроме того, при оформлении кредита банк может проверять место прописки. Часто требуется предоставить документы, подтверждающие фактическое место жительства. В данном случае, паспорт гражданина РФ является основным документом, подтверждающим адрес проживания заявителя.

Паспорт гражданина РФ

В процессе оформления кредита, банк обязательно потребует предъявления оригинала паспорта для проверки подлинности и снятия копии. Предоставление паспорта является неотъемлемой частью процедуры регистрации заявки на кредит, поскольку он позволяет установить личность заемщика и подтвердить его гражданство и возраст.

Паспорт содержит важные данные о гражданине РФ, такие как фамилия, имя, отчество, дата и место рождения, а также фотографию заявителя. Эти данные позволяют банку проверить соответствие информации в паспорте с другими предоставленными документами и учетными данными заемщика.

При оформлении кредита, банк также может потребовать предоставления копии страницы паспорта с отметкой о регистрации места жительства. Это позволяет убедиться в том, что заемщик имеет постоянное или временное место проживания и является гражданином Российской Федерации.

Необходимо отметить, что паспорт гражданина РФ является конфиденциальным документом и должен храниться в надежном и безопасном месте. При предоставлении банку копии паспорта, следует убедиться в его надлежащем хранении и защите от несанкционированного доступа.

Данные с места работы

В начале процесса оформления кредита, заемщик предоставляет банку данные о своем месте работы. Это может быть информация о названии компании, адресе офиса, его должности и контактных лицах. Банк может также потребовать дополнительные сведения о работе, например, расспросить заемщика о его трудовом стаже и предыдущих местах работы.

Особое внимание в пункте «Данные с места работы» следует уделить доходу, который получает заемщик. Зарплата и сумма дохода играют важную роль в принятии решения о выдаче кредита. Банк желает, чтобы заемщик был финансово стабильным и в состоянии регулярно погашать свои обязательства. В этом контексте, чем выше доход, тем больше вероятность одобрения кредита.

Помимо дохода, банк также оценивает стабильность работы. Заемщик, у которого есть постоянное место работы, считается более надежным в глазах банка. Если заемщик уже долго работает на своей должности, это может служить дополнительным доказательством его финансовой стабильности и влиять на решение банка о выдаче кредита.

При рассмотрении заявки, банк также может проверять репутацию работодателя, особенно если это небольшая или малоизвестная компания. Если работодатель имеет плохую репутацию или находится в трудной финансовой ситуации, это может отразиться на решении банка.

Важно отметить, что каждый банк имеет свои требования и критерии при рассмотрении данных с места работы. Поэтому, для повышения вероятности одобрения кредита, заемщику следует предоставить все необходимые данные и документы о своей работе, а также подготовиться к возможным вопросам связанным с работой при общении с банковским представителем.

От чего зависит одобрение кредита

В этом разделе мы рассмотрим ключевые факторы, которые влияют на решение о выдаче кредита. Понимание этих факторов поможет вам грамотно подготовиться к оформлению заявки и повысить свои шансы на получение кредитных средств.

Одним из основных аспектов, который банк учитывает при принятии решения, является ваша кредитная история. Она отражает вашу финансовую надежность и платежеспособность. Банк обращает внимание на наличие просрочек по кредитам или задолженностей, а также на вашу историю погашения ранее полученных кредитов. Чем лучше ваша кредитная история, тем выше вероятность одобрения кредита.

Важным фактором является также ваша финансовая стабильность. Банк интересует ваш доход и трудовой стаж. Чем выше ваш доход и длительнее ваш опыт работы, тем больше вероятность получения кредитных средств. Будьте готовы предоставить банку подтверждающую информацию о вашем заработке и трудоустройстве.

Кроме того, банк будет учитывать вашу кредитную нагрузку. Это означает, что банк оценит, насколько вы уже заняты по другим кредитам или обязательствам. Если ваша кредитная нагрузка слишком высока, банк может отказать вам в выдаче нового кредита.

| Факторы, влияющие на одобрение кредита: |

|---|

| Кредитная история |

| Финансовая стабильность |

| Кредитная нагрузка |

Не забывайте, что каждый банк имеет свои критерии для принятия решения о выдаче кредита. Предварительное изучение условий и требований различных банков поможет вам выбрать наиболее подходящий вариант и увеличить свои шансы на успешное оформление кредита.

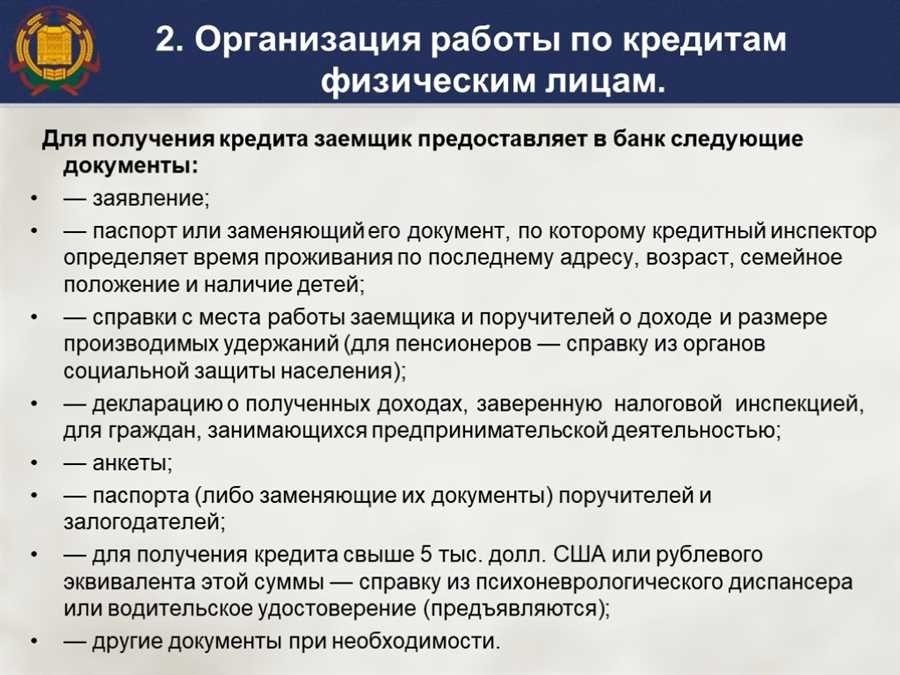

Основной список требуемых документов при оформлении кредита

При оформлении кредита необходимо предоставить ряд документов, которые подтверждают вашу платежеспособность и надежность в качестве заемщика. Банк требует определенные документы для проведения полной проверки заявки и принятия решения о выдаче кредита.

1. Удостоверение личности

Одним из основных документов, которые должны быть предоставлены, является паспорт гражданина РФ. Это доказывает вашу личность и гражданство, а также необходимо для осуществления юридических процедур при оформлении кредита.

2. Документы о доходах

Банк требует документы, которые подтверждают вашу финансовую способность погасить кредит. В зависимости от типа дохода, вам могут потребоваться справки с работы, выписки из бухгалтерии или декларации по налогам. Важно предоставлять актуальную информацию, чтобы убедить банк в стабильности ваших доходов.

3. Справки о задолженности

Банк обязательно проверяет вашу кредитную историю и наличие задолженностей перед другими кредиторами. Поэтому, вам необходимо предоставить выписки из кредитных бюро или другие документы, которые позволят банку оценить вашу платежеспособность.

4. Документы на залоговое имущество (при наличии)

Если вы решаете взять кредит с залогом, например, на покупку недвижимости или автомобиля, вы должны предоставить документы, подтверждающие право собственности на это имущество. Банк будет проводить оценку стоимости залога и его пригодность для залогового обеспечения кредита.

5. Рекомендательные письма

При оформлении крупного кредита или при отсутствии достаточного количества документов, банк может потребовать рекомендательные письма от надежных лиц или организаций, которые дадут положительную рекомендацию вам как заемщику.