В современном обществе все больше семей переживают разводы. Этот процесс не только влечет за собой множество эмоциональных и личных трудностей, но и ставит родителей перед финансовыми вопросами. В частности, одинокие родители должны обеспечить материальное благополучие своего ребенка в условиях сокращенного дохода и повышенных расходов.

Один из способов снизить финансовую нагрузку на разведенных родителей — это предоставление детского вычета. Данное льготное условие позволяет снизить сумму налоговых платежей и улучшить финансовое положение семьи. Однако, возникает вопрос: положен ли вычет на ребенка разведенному родителю?

В соответствии с действующим законодательством, детский вычет может быть применен как разведенным родителям, так и состоящим в браке. Это важное обстоятельство, которое обеспечивает уравненные возможности для всех родителей, независимо от их семейного положения. При этом, необходимо учесть ряд факторов, влияющих на предоставление данного вычета.

Срок предоставления налогового вычета при разводе

В данном разделе рассмотрим временные рамки, в пределах которых разведенным родителям предоставляется возможность получить налоговый вычет, связанный с их детьми. Законодательство устанавливает определенные сроки, в течение которых разведенные родители могут иметь право на получение данного вычета.

Первый год после развода

В первый год после развода, разведенные родители имеют возможность оформить налоговый вычет, связанный с их несовершеннолетними детьми. В течение этого периода, они могут предоставить соответствующие документы и получить вычет, который поможет снизить сумму налога, подлежащую уплате. Важно отметить, что данный период ограничен и родители должны обратиться за получением вычета в установленные сроки.

Следующие годы после развода

После первого года после развода, разведенные родители также могут иметь право на получение налогового вычета за своего ребенка. Однако, в отличие от первого года, существуют определенные условия, которые необходимо соблюсти, чтобы получить данный вычет. Такие условия могут включать предоставление соответствующих документов, подтверждающих фактическое обеспечение ребенка, а также соблюдение сроков, установленных налоговым законодательством. При соблюдении всех требований и условий, разделенные родители могут вновь воспользоваться правом на налоговый вычет, уменьшающий налоговую нагрузку в отношении их детей.

Кто имеет право на вычет за ребенка

В данном разделе мы рассмотрим, кому положено получать вычеты, связанные с уходом за ребенком. Данная льгота предоставляется определенным категориям граждан, которые находятся в определенной ситуации в отношении ребенка.

Родители, проживающие вместе

Первой категорией граждан, имеющих право на вычет за ребенка, являются родители, которые проживают вместе и зарегистрированы как супруги. В этом случае вычеты обычно предоставляются одному из родителей, который является иждивенцем в семье.

Иждивенцем считается тот родитель, который осуществляет основное финансовое обеспечение ребенка, предоставляет ему место жительства и осуществляет все необходимые заботы. Этот родитель может получать вычеты на ребенка при условии, что он является налоговым резидентом Российской Федерации.

Родители, проживающие раздельно

Разведенные или проживающие раздельно родители также имеют право на вычеты за ребенка. В данном случае, вычеты обычно предоставляются тому родителю, который является опекуном, то есть осуществляет основную опеку и воспитание ребенка.

Однако, для получения вычета необходимо, чтобы опекун был зарегистрирован в качестве налогового резидента Российской Федерации. Также стоит отметить, что обоим родителям раздельно проживающих, но участвующих в финансовом обеспечении ребенка, может быть предоставлено право на вычеты в договоренности с налоговыми органами.

Учитывая, что оформление вычета происходит через Федеральную налоговую службу (ФНС), необходимо предоставить все соответствующие документы, подтверждающие статус и ситуацию каждого из родителей. Это включает в себя свидетельство о браке, свидетельство о разводе, свидетельство о рождении ребенка, а также все необходимые справки и документы, подтверждающие финансовое положение и опекуемость ребенка.

Оформление через ФНС

В данном разделе мы рассмотрим процесс оформления вычета, связанного с уходом за ребенком после развода, через Федеральную налоговую службу (ФНС).

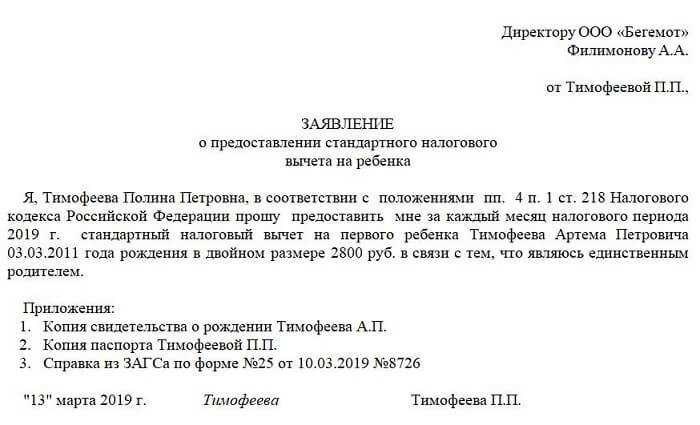

Для начала процедуры оформления вычета через ФНС необходимо обратиться в соответствующий налоговый орган с официальным заявлением. В заявлении следует указать все необходимые данные и предоставить соответствующие документы, подтверждающие статус и условия получения вычета.

Важно отметить, что оформление вычета через ФНС является обязательным шагом для получения соответствующих налоговых льгот. Федеральная налоговая служба имеет полномочия и ресурсы для проверки предоставленных данных и документов, поэтому необходимо быть внимательным и точным при оформлении заявления.

При обращении в ФНС следует обратить внимание на требования к документам, которые могут варьироваться в зависимости от конкретной ситуации. В пункте «Документы для получения вычета» мы рассмотрим более подробно необходимые документы для успешного оформления вычета.

После подачи заявления и предоставления всех необходимых документов, специалисты ФНС проведут проверку и рассмотрение заявления. В случае положительного решения, вычет будет начислен и учтен при расчете налоговой базы.

Важно помнить, что оформление вычета через ФНС является обязательным и предусмотренным законодательством шагом. Это позволяет обеспечить прозрачность и справедливость в процессе получения налоговых льгот и избежать возможных нарушений и недоразумений.

В следующем разделе мы рассмотрим подробнее необходимые документы для оформления вычета через ФНС.

Документы для получения налогового вычета

В данном разделе мы рассмотрим необходимые документы для получения налогового вычета в случае, если вы имеете право на эту льготу.

Перед тем как обратиться за вычетом, следует заранее подготовить и предоставить определенные документы. Наличие правильно оформленных документов является неотъемлемым условием для получения данного налогового вычета.

Ниже представлен список основных документов, которые необходимо подготовить:

- Заявление на получение налогового вычета, которое должно быть составлено в соответствии с установленной формой и содержать все необходимые сведения;

- Копия паспорта, удостоверяющего личность заявителя, а также копии паспортов детей, на которых подается заявление;

- Свидетельство о регистрации брака и/или о расторжении брака, если это применимо к вашей ситуации;

- Свидетельство о рождении ребенка или свидетельство об усыновлении (приеме) ребенка;

- Свидетельство о смерти супруга (в случае, если один из родителей умер).

Кроме того, возможно, потребуется предоставить и другие документы, связанные с вашей конкретной ситуацией, например, документы, подтверждающие факт нахождения ребенка на вашем иждивении, справки из школы или детского сада, подтверждающие факт проживания ребенка с вами и т.д.

Важно помнить, что все предоставляемые документы должны быть оригинальными или заверенными нотариально копиями.

При подаче документов через ФНС следует также учитывать возможность необходимости предоставления дополнительных документов или уточнения информации со стороны налоговой инспекции.

Тщательно проверьте все документы на наличие ошибок или недостаточной информации перед их предоставлением. Это поможет избежать задержек в рассмотрении вашего заявления на налоговый вычет.