В современном мире ни для кого не секрет, что успешная торговля требует не только качественного товара и эффективного маркетинга, но и надежных финансовых инструментов. Одним из таких инструментов является аккредитив, который позволяет обеспечить безопасность и уверенность в выполнении условий сделки. Однако не всегда возможно выставить аккредитив за счет собственных средств или средств компании. В таких случаях на помощь приходит банковский кредит.

Банковский кредит – это возможность получить финансовое обеспечение от банка на основе договора кредитования. Данное соглашение предусматривает предоставление средств на определенные условия, такие как срок кредита, процентная ставка и способ возврата. Благодаря банковскому кредиту компании могут расширить свои возможности и совершать более крупные и перспективные сделки.

Использование банковского кредита для выставления аккредитива является эффективным и практичным решением. Это позволяет избежать необходимости использования собственных или заемных средств компании и снижает финансовые риски. Банк, выдавший кредит, гарантирует исполнение условий сделки и обеспечивает безопасность для обоих сторон.

Обязательные реквизиты аккредитива

1. Сумма аккредитива

Сумма аккредитива указывает на общую сумму денежных средств, которая должна быть выделена для расчетов с поставщиком или подрядчиком. Это может быть сумма определенного заказа или контракта, которую банк гарантирует выплатить в пользу продавца. Величина суммы аккредитива определяется в соответствии с договоренностями между продавцом и покупателем, и может быть изменена по соглашению сторон.

2. Срок действия аккредитива

Срок действия аккредитива определяет период времени, в течение которого продавец может воспользоваться выделенными средствами. Это важный фактор при планировании выполнения заказа или контракта, поскольку продавец должен успеть использовать средства до истечения этого срока. Также срок действия аккредитива может быть продлен по соглашению сторон, при условии, что это будет отражено в соответствующих документах.

Кроме указанных выше реквизитов, также могут присутствовать и другие детали в аккредитиве, такие как условия выполнения работы или поставки товара, требуемые документы для подтверждения выполнения обязательств, и т. д. Важно отметить, что аккредитив представляет собой юридически значимый документ, поэтому все согласования и изменения должны быть документированы и согласованы обеими сторонами.

Аккредитив. Восстановление неиспользованных средств

В данном разделе мы рассмотрим процесс восстановления неиспользованных средств, связанных с аккредитивной операцией. Под неиспользованными средствами понимаются денежные средства, выделенные из банковского кредита для выполнения определенных расчетов по аккредитиву, но оставшиеся неиспользованными по окончании срока действия.

В случае, если не все средства были использованы, необходимо провести процедуру восстановления этих денежных средств. Для этого необходимо связаться с банком-эмитентом аккредитива и предоставить соответствующую документацию, подтверждающую неиспользование средств.

При восстановлении неиспользованных средств можно столкнуться с определенными ограничениями и требованиями со стороны банка. Например, банк может потребовать предоставления лицензии или разрешительного документа на получение средств, а также документов, подтверждающих целевое использование этих средств.

После предоставления необходимой документации банк проведет процедуру проверки и подтверждения неиспользованных средств. При успешном завершении данной процедуры, банк вернет эти средства на счет клиента или переведет их на другой счет по его указанию.

Важно отметить, что восстановление неиспользованных средств может быть связано с определенными комиссионными или другими платежами со стороны банка. Поэтому перед проведением операции необходимо ознакомиться с условиями и требованиями банка-эмитента аккредитива.

Порядок расчета по аккредитиву

В данном разделе рассматривается процесс зачисления денежных средств при осуществлении расчетов по аккредитиву. Этот процесс предусматривает определенный порядок действий и учета, который должны соблюдать участники сделки.

Вначале необходимо установить стороны, участвующие в расчетах по аккредитиву, а именно продавца и покупателя. После этого следует описать процедуру расчетов, которая включает в себя несколько шагов.

Первым этапом является подтверждение получения товара или услуги покупателем. Важно отметить, что данное подтверждение должно быть достаточно четким и детальным, чтобы исключить возможные споры и недоразумения.

Далее следует определить сумму денежных средств, которая должна быть зачислена на счет продавца. Здесь важно учитывать обязательные условия договора, указанные в аккредитиве, такие как сроки и порядок оплаты.

После определения суммы необходимо осуществить проведение бухгалтерских записей, чтобы отразить эту операцию в учете продавца и покупателя. Это позволяет иметь полную финансовую информацию и контролировать текущее состояние расчетов.

Зачисление денежных средств осуществляется путем перевода указанной суммы с одного счета на другой, при этом соблюдая все необходимые процедуры и требования, установленные соответствующими финансовыми учреждениями.

Аккредитив. Расчеты с поставщиками и подрядчиками

В данном разделе мы рассмотрим процесс зачисления денежных средств по аккредитиву и особенности расчетов с поставщиками и подрядчиками.

Зачисление денежных средств является одним из важнейших этапов при использовании аккредитивов. После выполнения условий, указанных в аккредитиве, и предоставления необходимых документов, продавец (поставщик или подрядчик) получает свои денежные средства. Это позволяет обеспечить надежность и безопасность платежей между продавцом и покупателем.

Расчеты с поставщиками и подрядчиками могут осуществляться различными способами, в зависимости от условий договора. Одним из наиболее распространенных способов является безналичный расчет, когда денежные средства перечисляются на банковский счет поставщика или подрядчика. Такой подход позволяет избежать физического передвижения денежных средств и минимизировать риски их потери или кражи.

Однако, помимо безналичных расчетов, также существуют другие способы выплаты поставщикам и подрядчикам. К ним относятся, например, расчеты наличными средствами, когда деньги передаются лично или через платежные системы. Этот метод может использоваться в случаях, когда это удобно для обеих сторон и не представляет угрозы безопасности или нарушения законодательства.

При осуществлении расчетов с поставщиками и подрядчиками необходимо учитывать также различные налоговые и бухгалтерские аспекты. Для этого важно правильно оформить все необходимые документы и провести соответствующие бухгалтерские проводки. Такой подход позволит избежать проблем с налоговыми органами и обеспечит корректное отражение операций в бухгалтерии.

Аккредитив. Расчеты с поставщиками и подрядчиками

Преимущества использования аккредитива в расчетах

Одним из главных преимуществ аккредитива является обеспечение финансовой безопасности при совершении международных сделок. Аккредитив действует как гарантия для поставщика или подрядчика, что он получит оплату за свои товары или услуги, а для покупателя – уверенность в том, что оплата будет произведена только после выполнения обязательств поставщиком или подрядчиком. Это позволяет избежать финансовых рисков, связанных с мошенничеством или невыполнением условий сделки.

Участники расчетов по аккредитиву

Расчеты по аккредитиву включают несколько сторон: банк-эмитент, банк-получатель, покупатель и поставщик или подрядчик. Банк-эмитент – это учреждение, которое выдает и гарантирует аккредитив в пользу поставщика или подрядчика. Банк-получатель – это учреждение, которое получает и проверяет аккредитив от покупателя и затем перечисляет денежные средства поставщику или подрядчику. Покупатель – это компания или организация, которая заказывает товары или услуги у поставщика или подрядчика, а поставщик или подрядчик – это лицо или компания, которая поставляет товары или выполняет работы в соответствии с условиями сделки.

Расчеты по аккредитиву: шаги и особенности

Процесс расчетов по аккредитиву включает несколько шагов. Сначала покупатель и поставщик или подрядчик согласовывают условия сделки, включая сумму, сроки поставки или выполнения работ, а также необходимые документы. Затем покупатель обращается в свой банк и запрашивает выставление аккредитива в пользу поставщика или подрядчика. Банк-эмитент гарантирует оплату, выдавая широкий спектр необходимых документов, которые должны быть предъявлены для получения денежных средств. После получения аккредитива, поставщик или подрядчик отправляют товары или выполняют работы в соответствии с условиями сделки и представляют банку-получателю необходимые документы для получения оплаты. Банк-получатель проверяет документы и осуществляет перечисление денежных средств на счет поставщика или подрядчика.

Стороны, участвующие в расчетах

Учет аккредитива у продавца и покупателя

Учет аккредитива у продавца и покупателя требует систематического подхода и точности. Продавец, который выставляет аккредитив, должен вести учет всех связанных с этим операций в соответствии с бухгалтерскими и налоговыми требованиями. Он должен отразить операцию в своей бухгалтерии, учитывая все сопутствующие расходы и доходы.

Покупатель, с другой стороны, должен учитывать аккредитив как часть своих финансовых обязательств. Он должен отразить аккредитив в своих финансовых отчетах и обеспечить соответствующую налоговую отчетность.

Бухгалтерский и налоговый учет

| Сторона | Бухгалтерский учет | Налоговый учет |

|---|---|---|

| Продавец | Продавец должен отразить аккредитив в своих финансовых отчетах, учитывая все связанные расходы и доходы. | Продавец должен предоставить соответствующую налоговую отчетность, отражающую операции по аккредитиву. |

| Покупатель | Покупатель должен отразить аккредитив в своих финансовых отчетах, учитывая его финансовые обязательства. | Покупатель должен предоставить соответствующую налоговую отчетность, отражающую операции по аккредитиву. |

Бухгалтерский и налоговый учет аккредитива играют важную роль в обеспечении прозрачности и соответствия финансовых операций требованиям законодательства. Учет этих операций позволяет продавцу и покупателю правильно распределить финансовые ресурсы и управлять рисками.

Учет аккредитива у продавца и покупателя (бухгалтерский и налоговый)

В данном разделе рассмотрим вопросы, связанные с учетом аккредитива у продавца и покупателя. Разоберем основные бухгалтерские и налоговые аспекты, которые необходимо учесть при проведении расчетов по аккредитиву.

Учет аккредитива у продавца

Продавец, получивший аккредитив, должен правильно отразить его в своей бухгалтерии. Важно описать все финансовые транзакции, связанные с аккредитивом, используя соответствующие счета и проводки. Также необходимо учесть налоговые аспекты и правила отражения аккредитива при расчете налоговых обязательств.

Учет аккредитива у покупателя

Покупатель, выпустивший аккредитив, также должен осуществить правильный учет этой операции. Важно учесть все финансовые движения, связанные с аккредитивом, и соответствующим образом отразить их в бухгалтерии компании. При этом необходимо учесть налоговые аспекты и правила учета аккредитива при расчете налоговых обязательств.

Учет аккредитива является важным аспектом для продавца и покупателя. Корректное отражение финансовых операций, связанных с аккредитивом, позволяет обеспечить прозрачность и надежность ведения бизнеса. При этом необходимо учитывать как бухгалтерские, так и налоговые аспекты данного процесса.

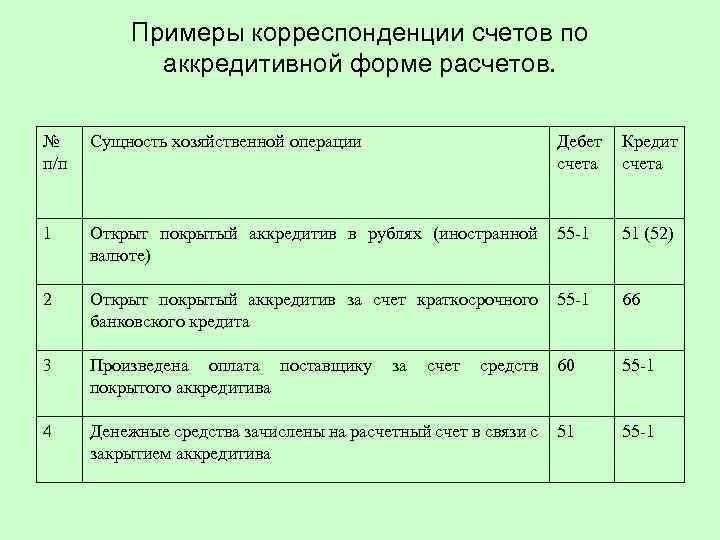

Список счетов, участвующих в бухгалтерских проводках:

Для успешной реализации финансовых операций в рамках расчетов по аккредитиву необходимо учесть ряд важных аспектов, включая правильную организацию и отслеживание выполнения бухгалтерских проводок.

Счет покупателя

Один из важнейших счетов, участвующих в бухгалтерских проводках при расчетах по аккредитиву, — это счет покупателя. На данном счете отражается обязательство покупателя перед продавцом и служит основой для проведения расчетов в рамках аккредитива. Здесь отражается сумма денежных средств, предоставленных банком покупателю для оплаты товаров или услуг поставщиком.

Счет продавца

Другой важным счетом в процессе бухгалтерских проводок является счет продавца. На этом счете отражаются сумма денежных средств, полученных продавцом от покупателя в рамках аккредитива, а также любые другие финансовые транзакции, связанные с данным аккредитивом. Счет продавца служит основой для контроля и отслеживания всех денежных потоков, связанных с продажей товаров или оказанием услуг.

Помимо указанных счетов, также могут участвовать дополнительные счета, которые могут быть включены в бухгалтерские проводки в зависимости от особенностей каждой конкретной сделки. Например, могут быть учтены счета комиссионера, банка или третьей стороны, которые принимают участие в реализации аккредитивной операции.

Важно тщательно контролировать и документировать все проводки, связанные с этими счетами, чтобы избежать ошибок в бухгалтерском учете и обеспечить точность финансовых отчетов. Также следует обратить внимание на соответствие бухгалтерских проводок нормативным требованиям и регламентам, чтобы предотвратить возможные нарушения или ошибки при расчетах по аккредитиву.

Обязательные условия договора при расчетах по аккредитиву

1. Предмет договора и его описание

В договоре должны четко определиться стороны, участвующие в сделке, а также указаны условия и детали поставки товаров или оказания услуг. Необходимо описать требования и стандарты, которым должны соответствовать товары или услуги, а также сроки и место их поставки.

2. Сроки и порядок оплаты

Договор должен содержать информацию о сроках и порядке оплаты поставщику или подрядчику. Указывается валюта платежа, условия расчетов, а также дата, к которой необходимо произвести оплату.

Важно: Сроки и порядок оплаты должны быть установлены таким образом, чтобы обеспечить интеграцию финансовых процессов обеих сторон и минимизировать риски для каждой из них.

3. Обязательства сторон

Договор должен содержать обязательства и ответственность каждой из сторон. Указывается, какие документы и доказательства необходимо предоставить для осуществления расчетов, а также взаимные обязательства по обеспечению качества и срока поставки товаров или услуг.

Примечание: Указание обязательств и ответственности сторон помогает предотвратить возможные споры и недоразумения между сторонами сделки.

4. Гарантии и обеспечение исполнения обязательств

Договор может содержать условия о необходимости предоставления гарантий или обеспечения исполнения обязательств. Это позволяет защитить интересы сторон от непредвиденных обстоятельств, таких как невыполнение условий договора или неправомерные действия одной из сторон.

Продавец или подрядчик могут предоставить банковскую гарантию или залог, в то время как покупатель или заказчик обязуется произвести оплату в оговоренные сроки.

Важно: Указание гарантий и обеспечения исполнения обязательств помогает укрепить доверие между сторонами сделки и снизить финансовые риски.

Таким образом, при заключении договора для расчетов по аккредитиву необходимо учесть эти обязательные условия. Это позволит обеим сторонам обеспечить надежность и безопасность финансовых операций, а также минимизировать риски возникновения споров и невыполнения условий договора.