В наше время все больше людей стремятся к финансовой независимости и свободе. Одним из путей достижения этой цели является самозанятость – форма предпринимательства, при которой человек сам организует и ведет свою деятельность. Это позволяет не только гибко регулировать свой рабочий график, но и получать стабильный доход. Однако, вопрос жилья остается актуальным для многих самозанятых предпринимателей. Каким образом они могут решить эту проблему?

Один из вариантов – взять ипотечный кредит. Ипотека – это специальный вид кредитования, предоставляемый банками под залог недвижимости. Обычно он предназначен для официально трудоустроенных граждан, у которых есть постоянный доход. Но как быть самозанятым предпринимателям, у которых нет официального трудоустройства и трудового дохода? Существуют ли для них возможности получить ипотеку?

Ответ на этот вопрос неоднозначен. С одной стороны, самозанятые предприниматели не могут предоставить банку такие документы, как трудовую книжку и справку о доходах. Однако у них есть другие способы доказать свою финансовую состоятельность и платежеспособность. Банки могут рассматривать самозанятых предпринимателей как потенциальных заемщиков, если они предоставят документы, подтверждающие свою деятельность и доходы.

Как самозанятые могут оформить ипотечные каникулы?

Этот раздел статьи посвящен изучению процесса оформления ипотечных каникул для самозанятых граждан. Ипотечные каникулы представляют собой период времени, в течение которого заемщик может приостановить выплаты по ипотечному кредиту без последствий для своей кредитной истории.

Для самозанятых, также известных как индивидуальные предприниматели, возможность оформить ипотечные каникулы является важным моментом в их финансовом планировании. Во время каникул самозанятые могут временно освободиться от ежемесячных выплат по ипотеке, что позволяет им сконцентрироваться на развитии своего бизнеса или восстановлении финансовой стабильности в случае временного снижения доходов.

Организациям и банкам предоставляется возможность установить собственные правила и условия для оформления ипотечных каникул для самозанятых заемщиков. В настоящее время необходимо обратиться в банк, где была получена ипотека, и ознакомиться с их политикой по предоставлению каникул. Некоторые банки требуют дополнительных документов, подтверждающих обоснованность запроса на каникулы, такие как бухгалтерская отчетность или письмо о приостановке деятельности.

| Важные моменты для самозанятых при оформлении ипотечных каникул: |

|---|

| 1. Изучите политику банка по оформлению ипотечных каникул для самозанятых клиентов. |

| 2. Соберите все необходимые документы, подтверждающие обоснованность запроса на каникулы. |

| 3. Обратитесь в банк, где была получена ипотека, и подайте заявку на оформление каникул. |

| 4. При необходимости предоставьте дополнительные документы, которые могут потребоваться от вас. |

| 5. В случае положительного решения, вам будет предоставлено разрешение на приостановку платежей по ипотеке на определенный период времени. |

Важно отметить, что оформление ипотечных каникул для самозанятых может иметь свои ограничения и требования, поэтому рекомендуется своевременно проконсультироваться с банком и ознакомиться с полными условиями предоставления данной услуги.

Какие банки предоставляют ипотечные кредиты самозанятым гражданам?

Когда речь заходит о приобретении жилья, важным вопросом для самозанятых становится возможность получения ипотечного кредита. Несмотря на то, что самозанятые лица не имеют официального статуса ИП, у них всё же есть возможность обратиться в ряд банков для получения ипотеки.

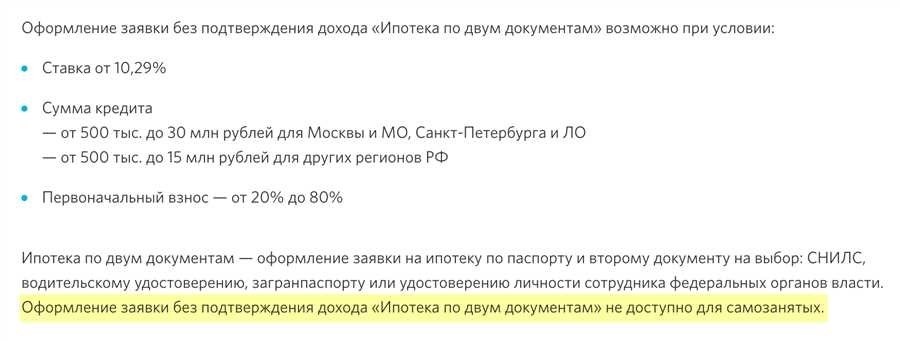

Многие банки, основываясь на самозанятом граждане и их заявление о доходах, рассматривают возможность выдачи ипотечного кредита. Однако, стоит отметить, что не все банки предоставляют такую возможность, и требования в каждом банке могут отличаться. Здесь стоит обратить внимание на те банки, которые имеют опыт работы с самозанятыми и готовы рассмотреть заявки от данной категории заемщиков.

При выборе банка для получения ипотечного кредита самозанятые граждане должны учитывать такие факторы, как уровень процентной ставки, сумма кредита, требования к документации, а также общую репутацию и надежность банка. Важно иметь в виду, что некоторые банки могут предоставлять льготные условия для самозанятых граждан.

Таким образом, при правильном выборе банка самозанятые могут успешно получить ипотечный кредит для приобретения жилья, несмотря на особенности своего статуса. Учитывая возможные ограничения и разные требования банков, рекомендуется заранее изучить информацию о предложениях различных банков и проконсультироваться с финансовыми специалистами для принятия обоснованного решения.

Кто такой самозанятый

Самозанятые граждане выбирают этот специальный налоговый режим, поскольку он предоставляет ряд преимуществ. Например, самозанятый может самостоятельно регулировать свой рабочий график и выбирать виды деятельности, которыми он будет заниматься. Также самозанятые освобождаются от определенных налоговых обязательств и могут получать налоговые вычеты в определенных случаях.

Для того чтобы стать самозанятым, необходимо зарегистрироваться в соответствующей системе и получить соответствующий статус. После этого самозанятый получает удостоверение, которое подтверждает его статус и дает право на осуществление предпринимательской деятельности.

Однако, стоит отметить, что есть определенные требования и ограничения для того, чтобы стать самозанятым. Например, гражданин должен достичь определенного возраста и иметь гражданство России. Кроме того, самозанятый обязан соблюдать законодательство и выполнять свои обязательства по уплате налогов и отчетности.

В чем преимущества специального налогового режима, установленного для самозанятых?

Самозанятые представляют особую категорию предпринимателей, которая получила свой налоговый режим как часть государственной поддержки малого бизнеса. Этот режим обеспечивает ряд преимуществ для самозанятых граждан, позволяя им заниматься предпринимательской деятельностью без необходимости регистрации в качестве индивидуального предпринимателя (ИП).

Преимущества специального налогового режима для самозанятых заключаются в следующем:

1. Упрощенная процедура регистрации

Самозанятые граждане не нуждаются в сложной процедуре регистрации и получении специальных документов, что значительно экономит время и упрощает начало предпринимательской деятельности.

2. Гибкая система уплаты налогов

Система налогообложения для самозанятых предполагает уплату налогов в зависимости от фактического дохода. Это позволяет гражданам самостоятельно регулировать свои налоговые платежи в соответствии с финансовыми возможностями.

3. Отсутствие обязательных взносов в пенсионный фонд и ФСС

В отличие от ИП, самозанятые граждане освобождены от обязательных взносов в пенсионный фонд и Фонд социального страхования. Это позволяет им существенно снизить финансовую нагрузку и сохранить большую часть своих заработанных средств.

Таким образом, специальный налоговый режим для самозанятых граждан предоставляет удобство и гибкость ведения предпринимательской деятельности, а также экономические преимущества, способствующие развитию малого бизнеса и индивидуальных предпринимателей в России.

Чем самозанятый отличается от ИП

В данном разделе мы рассмотрим основные отличия между самозанятыми и индивидуальными предпринимателями (ИП) в контексте получения ипотеки. Понимание этих различий поможет самозанятым гражданам более осознанно подходить к процессу оформления ипотечного кредита.

Самозанятые и индивидуальные предприниматели – две формы самозанятости, которые имеют свои специфические особенности. Самозанятый гражданин занимается предоставлением услуг или выполнением работ на свой страх и риск, без обязательной регистрации в качестве ИП. Индивидуальный предприниматель, напротив, обязан пройти регистрацию и вести учет своей предпринимательской деятельности в соответствии с законодательством.

Однако, в отличие от ИП, самозанятые граждане не могут получить ипотеку на основании своего предпринимательского статуса. Банки выдают ипотеку только тем, кто имеет официальный доход, подтвержденный документально. В связи с этим, самозанятые граждане должны показать более тщательную подготовку и документацию для получения ипотечного кредита.

При оформлении ипотеки самозанятому гражданину необходимо предоставить подтверждение своего дохода. Важно учесть, что самозанятый не имеет официальной заработной платы, поэтому ему придется предоставить альтернативные доказательства своей финансовой состоятельности. Это могут быть выписки со счетов, контракты на выполнение работ или предоставление услуг, справки от заказчиков и другие документы, подтверждающие стабильность его дохода и возможность возврата кредитных средств.

Кроме того, самозанятый заемщик должен обратить внимание на свою кредитную историю. Банки при рассмотрении ипотечной заявки учитывают кредитную историю заемщика, поэтому важно иметь положительную кредитную историю и отсутствие задолженностей. В случае наличия просрочек по кредитам или других обязательствах, шансы на получение ипотеки могут значительно снизиться.

Таким образом, самозанятые граждане должны быть готовы предоставить дополнительные документы и доказательства своей финансовой состоятельности при получении ипотеки. Важно также следить за своей кредитной историей и стараться поддерживать ее в положительном состоянии, чтобы повысить свои шансы на успешное получение ипотечного кредита.

Как самозанятому взять ипотеку

В этом разделе мы рассмотрим условия и требования, которые необходимо выполнить самозанятому гражданину для успешного получения ипотечного кредита. Определенные критерии будут учитываться банками при оформлении ипотеки для самозанятых. Статья предоставит развернутый обзор и рекомендации о том, как повысить свои шансы на получение ипотечного кредита в данной категории.

Требования к самозанятому заемщику

Для того чтобы взять ипотеку, самозанятый гражданин должен удовлетворять определенным критериям. Во-первых, банк будет обращать внимание на стабильность доходов заемщика. Необходимо предоставить доказательства постоянного и надежного источника дохода, так как это является основой для выдачи кредита.

Во-вторых, самозанятый гражданин должен продемонстрировать финансовую дисциплину и ответственность. Портфолио клиента, включающее в себя аккуратное ведение бухгалтерии и своевременную уплату налогов, будет положительным фактором при рассмотрении заявки на ипотеку.

Кроме того, банк будет учитывать кредитную историю заемщика. Чистая и положительная кредитная история в других финансовых операциях может существенно повысить вероятность получения ипотечного кредита самозанятым гражданам.

Наконец, самозанятый гражданин должен иметь свою собственность или залоговое имущество для использования в качестве залога на случай невыполнения обязательств по кредиту.

Условия ипотеки для самозанятых граждан СберБанк в 2025 году

Одним из ведущих банков, предлагающих ипотечные услуги для самозанятых граждан, является СберБанк. В 2025 году СберБанк вводит специальные условия для самозанятых заемщиков, упрощая процесс получения ипотеки.

СберБанк готов предоставить самозанятым гражданам ипотечный кредит на покупку жилья с процентной ставкой, начиная от 6% годовых. При этом сумма кредита может составлять до 90% от стоимости приобретаемого объекта. Срок кредита может достигать до 30 лет.

Для самозанятых граждан СберБанк также предлагает гибкую систему погашения кредита. Заемщик может выбрать удобную для себя схему погашения, учитывая свои финансовые возможности и предпочтения.

Важно отметить, что для получения ипотеки самозанятому гражданину необходимо предоставить полный пакет документов, подтверждающих его доходы и финансовую состоятельность. Необходимо также осознавать, что условия ипотечного кредитования могут варьироваться в зависимости от банка и партнерских программ.

На каких условиях оформить ипотеку?

При рассмотрении вопроса об оформлении ипотечного кредита для самозанятых граждан, необходимо учесть ряд условий, которые могут повлиять на получение этого финансового инструмента. Однако, следует отметить, что условия могут отличаться в зависимости от банка, с которым сотрудничает самозанятый заемщик.

Стабильность доходов и регулярность платежей

Одним из главных факторов, оказывающих влияние на получение ипотеки для самозанятых, является стабильность доходов. Банкам необходимо убедиться в том, что самозанятый заемщик способен регулярно выплачивать кредитные обязательства. Поэтому, необходимо предоставить документы, подтверждающие стабильность доходов за определенный период времени.

Наличие достаточного размера первоначального взноса

Банки также обращают внимание на размер первоначального взноса при оформлении ипотеки для самозанятых. Обычно требуется, чтобы сумма первоначального взноса составляла не менее определенного процента от стоимости недвижимости. Наличие достаточного размера первоначального взноса может считаться дополнительным подтверждением финансовой надежности и платежеспособности самозанятого заемщика.

В целом, банки оценивают финансовую состоятельность и надежность самозанятого заемщика с учетом различных факторов, таких как стабильность доходов, наличие достаточного размера первоначального взноса и иные условия, которые могут быть установлены каждым отдельным банком. Поэтому, перед оформлением ипотеки самозанятым гражданам рекомендуется провести детальный анализ требований различных банков и выбрать оптимальное предложение, учитывая свои финансовые возможности и потребности.

Кого называют самозанятыми?

В данном разделе мы рассмотрим определение самозанятых граждан, которые имеют возможность получить ипотечный кредит. Самозанятыми называют лиц, занимающихся предпринимательской деятельностью, однако отличающихся от индивидуальных предпринимателей (ИП). Основное отличие самозанятых заключается в их формальном статусе, который позволяет им работать без регистрации ИП, а также упрощает налогообложение и освобождает от большого количества административных барьеров.

Самозанятые граждане могут быть представителями различных профессий и отраслей: фрилансеры, сотрудники услуг на дому, индивидуальные педагоги, дизайнеры, программисты и многие другие. Они сами организуют свою работу, устанавливают свои цены, выбирают клиентов и график работы. Их доходы могут варьироваться в зависимости от количества выполненных заказов, объема оказанных услуг или продажи товаров.

Для самозанятых граждан, желающих приобрести недвижимость, важно узнать, существуют ли возможности оформления ипотечного кредита. Дальше мы рассмотрим этот вопрос и предоставим информацию о доступных вариантах и условиях ипотеки для самозанятых в году 2025.

Могут ли самозанятые оформить ипотечный кредит?

Вопрос о возможности самозанятым гражданам оформить ипотечный кредит стал актуальным в связи с введением специального налогового режима для данной категории предпринимателей. Однако, несмотря на это, многие все еще задаются вопросом о том, смогут ли они получить ипотеку, учитывая особенности своей занятости.

Прежде чем обратиться в банк за ипотечным кредитом, самозанятые должны понимать, что у них есть определенные преимущества и ограничения по уровню доходов. Одним из важных критериев является возможность получить налоговый вычет по ипотеке. Это может стать значимым фактором, повышающим шансы на получение ипотеки для самозанятых граждан.

Однако, стоит отметить, что получение налогового вычета по ипотеке для самозанятых не всегда является возможным. Здесь важно учитывать условия, установленные для применения данной льготы. В частности, необходимо соответствовать требованиям законодательства и предоставить сочетание документов, подтверждающих статус самозанятого, доходы и иные факторы, учитываемые при рассмотрении заявки на ипотечный кредит.

Когда самозанятый гражданин подает заявку на ипотечный кредит, ему необходимо предоставить соответствующую информацию о своей деятельности, уровне доходов, налогообложении и платежеспособности. Банк будет рассматривать заявку с учетом всех этих факторов и принимать решение о возможности предоставления ипотеки на основании анализа рисков и потенциальных выгодных условий для заемщика.

Таким образом, самозанятые граждане имеют возможность оформить ипотечный кредит, но с учетом особенностей своей занятости. Необходимо учитывать требования банков и предоставить достаточно информации, чтобы обосновать свою платежеспособность и минимизировать риски для банка. Важно быть грамотным в подготовке документов и посоветоваться с экспертами, чтобы повысить свои шансы на успешное получение ипотеки.

Может ли самозанятый получить налоговый вычет по ипотеке

Для того чтобы самозанятый гражданин имел возможность получить налоговый вычет по ипотеке, необходимо соблюдение определенных условий. Во-первых, самозанятый должен быть зарегистрирован в качестве индивидуального предпринимателя или осуществлять предпринимательскую деятельность в соответствии с законодательством. Во-вторых, необходимо наличие официального трудового стажа в размере, указанном в законодательстве. Также важно учесть, что налоговый вычет по ипотеке для самозанятых граждан применяется только к недвижимости, являющейся основным местом проживания заемщика.

Стоит отметить, что размер налогового вычета по ипотеке для самозанятых граждан может быть ограничен. Для этого установлены специальные лимиты и ограничения на сумму вычета и процентную ставку, которые могут быть применимы к данной категории заемщиков. Такие ограничения могут быть установлены с целью соблюдения баланса между интересами самозанятых граждан и государства.

Следует также отметить, что налоговый вычет по ипотеке для самозанятых граждан может быть предоставлен только при условии своевременной оплаты налогов и соблюдения законодательства в сфере предпринимательской деятельности. При нарушении данных условий, возможность получения налогового вычета может быть ограничена или полностью исключена.

Возможно ли получить налоговый вычет самозанятым?

Для самозанятых граждан налоговый вычет является одной из важных финансовых возможностей. Он позволяет сократить налоговую нагрузку и сохранить большую часть заработанных средств. В то же время, получение налогового вычета требует соблюдения определенных условий и ограничений.

Основным условием для возможности получения налогового вычета является соблюдение установленных законодательством критериев самозанятой деятельности. Под самозанятыми понимаются граждане, занимающиеся предпринимательской или творческой деятельностью, независимо от их организационно-правовой формы.

Ограничения по уровню доходов влияют на возможность получения налогового вычета самозанятыми гражданами. Для этого необходимо, чтобы доход от самозанятой деятельности не превышал установленных законодательством границ. Это позволяет соблюдать принцип социальной справедливости и учитывать финансовые возможности граждан.

Чтобы повысить свои шансы на получение налогового вычета в качестве самозанятого, необходимо соблюдать требования и условия, предъявляемые к заемщикам. Важно иметь полную и достоверную информацию о своей доходности и финансовом состоянии, а также соблюдать налоговые обязательства и предоставлять соответствующую отчетность.

Условия ипотеки для самозанятых граждан СберБанк в 2025 году также могут влиять на возможность получения налогового вычета. Поэтому перед оформлением ипотечного кредита необходимо ознакомиться с условиями банка и учесть их при планировании своих финансовых возможностей.

Есть ли ограничения по уровню доходов?

В данном разделе рассмотрим вопрос о наличии ограничений по уровню доходов для самозанятых граждан при получении ипотечного кредита. Поговорим о том, какой доход может быть рассмотрен банком при рассмотрении заявки на ипотеку и какие факторы могут повысить шансы самозанятого на получение желаемого кредита.

1. Рассматриваемый доход

Одним из ключевых факторов при оценке возможности получения ипотеки для самозанятых является рассматриваемый доход. Банки берут во внимание не только формально оформленные доходы, но и другие факторы, такие как стабильность заработка, его источник и длительность. Важно иметь доказательства регулярности получения дохода и его достаточности для погашения кредита.

2. Кредитная история

Помимо уровня дохода, банки обращают внимание на кредитную историю самозанятого заемщика. Чистая и положительная кредитная история является одним из основных факторов, который способствует успешному получению ипотечного кредита. Регулярные погашения ранее взятых кредитов и отсутствие просрочек являются дополнительным подтверждением финансовой надежности самозанятого заемщика.

3. Обеспечение кредита

При оценке возможности получения ипотечного кредита для самозанятых граждан также рассматривается обеспечение кредита. Банк может требовать залог (недвижимость, автомобиль и прочее), который будет служить гарантией исполнения заемщиком своих обязательств. Наличие надежного обеспечения может повысить шансы самозанятого на получение ипотеки.

Итак, рассмотрев ограничения по уровню доходов для самозанятых граждан при получении ипотечного кредита, мы уяснили, что помимо доходов банки также обращают внимание на кредитную историю и обеспечение кредита. Будьте готовы предоставить доказательства регулярности доходов, иметь положительную кредитную историю и возможное обеспечение для повышения своих шансов на получение ипотеки.

Что повысит шансы на получение ипотеки самозанятым

Требования к самозанятому заемщику

Для начала, банки ожидают от самозанятых заемщиков предоставления подтверждения о своей финансовой состоятельности. Это может быть в виде налоговой декларации, выписки из банковского счета или других документов, подтверждающих стабильность доходов.

Важным фактором при рассмотрении заявки на ипотеку является также кредитная история самозанятого заемщика. Банки будут учитывать его платежеспособность и степень риска, связанного с предоставлением кредита. Поэтому, иметь чистую и положительную кредитную историю будет явным преимуществом при получении ипотеки.

Самозанятому заемщику следует также подготовить информацию о своей профессиональной деятельности. Банки могут запросить сведения о виде деятельности, стаже, портфолио проектов или контрактной базе. Это поможет банку более объективно оценить возможности самозанятого заемщика возвращать кредитные средства.

Однако, помимо финансовой стабильности и кредитной истории, банки могут также обращать внимание на личные факторы заемщика. Хорошая репутация, ответственность, возраст и образование — все это может сыграть свою роль при принятии решения о выдаче ипотеки самозанятому заемщику.

Таблица: Общие требования к самозанятому заемщику

| Требование | Описание |

|---|---|

| Подтверждение доходов | Предоставление документов, подтверждающих стабильность доходов самозанятого заемщика. |

| Чистая кредитная история | Отсутствие просрочек и других негативных событий в кредитной истории самозанятого заемщика. |

| Информация о деятельности | Предоставление сведений о виде деятельности, стаже работы, контрактной базе и других параметрах профессиональной деятельности самозанятого заемщика. |

| Личные качества | Учитывается репутация, ответственность, возраст и образование самозанятого заемщика. |

Соблюдение указанных требований значительно повысит шансы самозанятого заемщика на получение ипотечного кредита. Однако, следует учитывать, что каждый банк имеет свои собственные условия и требования, поэтому рекомендуется обращаться в несколько банков и сравнивать предложения перед принятием окончательного решения.

Требования к самозанятому заемщику

Стабильный доход

Одним из основных требований к самозанятому заемщику является наличие стабильного дохода. Банк прежде всего заинтересован в обеспечении возвратности кредита, поэтому требует подтверждения постоянного источника дохода у заемщика.

Документальное подтверждение доходов

Вторым важным условием является предоставление документального подтверждения доходов самозанятого заемщика. Это может быть выписка из бухгалтерии, налоговая декларация или другие документы, которые подтверждают факт получения доходов.

Банк необходимо убедиться в достаточности дохода самозанятого для возврата кредита, поэтому предоставление документальной информации о доходах является обязательным условием ипотечного займа.

Таким образом, для получения ипотеки самозанятым необходимо иметь стабильный доход и предоставить документальное подтверждение этого дохода. Соблюдение данных требований позволит заемщикам увеличить свои шансы на успешное оформление ипотечного кредита и приблизиться к реализации своих жилищных планов и целей.

Условия ипотеки для самозанятых граждан СберБанк в 2025 году

В данном разделе мы рассмотрим особые условия ипотечного кредитования, предоставляемого СберБанком самозанятым гражданам в 2025 году. Этот финансовый институт предлагает ряд привилегий и вариантов, которые помогут самозанятым заемщикам реализовать свои жилищные потребности.

Налоговый вычет по ипотеке: Самозанятый гражданин, получивший ипотечный кредит от СберБанка, имеет право на налоговый вычет. Это означает, что заемщик может уменьшить сумму налога, подлежащую уплате, на сумму процентов, уплаченных по кредиту. Получение налогового вычета может значительно облегчить финансовое бремя владения недвижимостью.

Условия получения налогового вычета: Самозанятый гражданин может получить налоговый вычет по ипотеке, если он удовлетворяет определенным требованиям. Во-первых, он должен быть зарегистрирован в налоговой системе Российской Федерации в качестве самозанятого. Во-вторых, он должен предоставить СберБанку соответствующую документацию, подтверждающую факт уплаты процентов по ипотечному кредиту. Подробную информацию о необходимых документах можно получить в отделении банка.

Ограничения по уровню доходов: Для получения налогового вычета по ипотеке нет ограничений по уровню доходов самозанятого гражданина. Это означает, что даже при высоком доходе заемщик имеет право на налоговый вычет в соответствии с уплаченными процентами по ипотечному кредиту.

Преимущества получения налогового вычета: Налоговый вычет по ипотеке является одним из преимуществ специального налогового режима, установленного для самозанятых граждан. Он помогает снизить ежегодные налоговые выплаты и, следовательно, повышает финансовую устойчивость самозанятых заемщиков. Более того, налоговый вычет делает ипотечное кредитование более доступным и привлекательным для этой категории граждан, поощряя их инвестировать в собственное жилье.