В современном обществе кредиты уже давно стали неотъемлемой частью нашей жизни. Они предоставляют возможность реализации самых смелых планов, приобретения долгожданных товаров и осуществления мечт. Однако, порой возвращение взятых средств становится довольно сложной задачей, требующей особого внимания и навыков взыскания.

На протяжении долгих лет процесс возврата просроченной ссуды был сложен и трудоемок. Однако, развитие современных технологий и усовершенствование методов взыскания позволяют сегодня достигать гораздо более эффективных результатов. Отличительной особенностью является предвидение и предотвращение возникновения задолженности еще на этапе заключения договора.

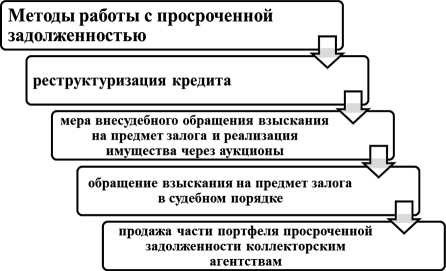

В процессе возвращения задолженности существует множество различных методов и стратегий, помогающих сберечь репутацию кредитора и эффективно взыскать средства. Некоторые подходы основаны на использовании правовых механизмов, другие на сотрудничестве сберегательных и кредитных организаций, а третьи на применении индивидуального подхода и обращении к эмоциональной составляющей каждого должника. Важно понимать, что эффективность возврата задолженности зависит от сочетания различных методов и их грамотного применения в каждом конкретном случае.

Что делать, если инициировано разбирательство

Досудебное взыскание – это процесс, предшествующий обращению в суд и направленный на достижение добровольного исполнения должника. В ходе данного этапа банк имеет право обратиться к заемщику с просьбой вернуть задолженную сумму в добровольном порядке. В случае отсутствия реакции со стороны должника, банк может принять решение о передаче дела на судебное разбирательство.

Важно отметить, что досудебное взыскание предполагает проведение переговоров и урегулирование спора путем примирительных процедур. Может быть составлен рекомендательный акт, который стороны могут подписать и использовать в качестве основания для дальнейшего исполнения обязательств.

| Действия в ходе досудебного взыскания | Рекомендации |

|---|---|

| 1. Подтверждение факта задолженности и необходимых документов. | — Подготовьте все документы, подтверждающие вашу обязанность перед банком. Включите сюда договор кредитования, расчёт задолженности и иные релевантные документы. |

| 2. Установление контакта с банком. | — Свяжитесь с представителями банка, чтобы уточнить процедуру разбирательства и запросить необходимые данные. |

| 3. Проведение переговоров и достижение добровольного соглашения. | — Попробуйте договориться с банком о регулярном погашении задолженности или о реструктуризации кредита. Будьте готовы представить доказательства своей финансовой неплатежеспособности, если таковая имеется. |

| — Если удалось достичь согласия, оформите примирительный акт, который будет являться подтверждением вашего добровольного исполнения обязательств. | |

| 5. Передача дела в суд (при отсутствии соглашения). | — Если соглашение не удалось достичь, банк имеет право обратиться с иском в суд, инициировав тем самым судебное разбирательство. |

Помните, что досудебное взыскание предоставляет вам возможность урегулировать спор с банком без необходимости обращения в суд. Этот этап может стать ключевым в решении возникшей проблемы и добровольном возврате задолженности. Однако, в случае несогласия сторон, вопрос будет передан на следующий этап — обращение в суд.

Этап 1. Досудебное взыскание

1. Предъявление требований и напоминание

Банк отправляет должнику письменное уведомление с требованием погасить задолженность и указанием срока исполнения. В этом уведомлении банк может также указывать возможные последствия невыполнения требования, например, обращение в суд.

2. Взыскание путем обращения к поручителю или залогодателю

Если должник не реагирует на письменное требование банка или не имеет достаточных средств для погашения задолженности, банк может обратиться к поручителю или залогодателю. Это лица, которые были привлечены к поручительству или предоставили имущество в залог для обеспечения кредита. Банк имеет право требовать от данных лиц погашение задолженности вместо должника.

В случае, если и поручитель, и залогодатель отказываются погасить задолженность, банк может обратиться в суд.

3. Применение мер воздействия на должника

Банк имеет право применять меры воздействия на должника в случае его невыполнения требований по погашению задолженности. Такими мерами могут быть блокировка банковских счетов должника, взыскание задолженности с зарплаты или других источников его доходов, а также информирование о невыплате кредита в кредитные бюро, что может отразиться на кредитной истории должника и затруднить получение кредитов в будущем.

В случае, если все меры досудебного взыскания не приводят к полному погашению задолженности, банк переходит к следующему этапу — обращению в суд.

Этап 2. Обращение в суд

Подготовка и подача искового заявления

На этом этапе необходимо тщательно подготовить исковое заявление, где следует указать все доказательства просрочки платежей и нарушения обязательств со стороны должника. Исковое заявление должно быть составлено грамотно и юридически корректно, чтобы исключить возможность отказа в его рассмотрении.

Важным этапом является также определение суда, в котором будет рассматриваться дело. В большинстве случаев это будет суд по месту жительства должника или суд по месту заключения кредитного договора.

Судебное разбирательство и решение суда

После подачи искового заявления начинается судебное разбирательство, где стороны представляют свои доводы, аргументируют свою позицию и представляют доказательства. Суд принимает решение на основе представленных фактов и доказательств.

Решение суда может быть в пользу банка, если доказана просрочка платежей и нарушение обязательств со стороны должника. В этом случае суд может вынести решение о взыскании задолженности в пользу банка и определить способы ее погашения.

Исполнение решения суда

После получения решения суда, банк приступает к этапу исполнения. Если должник не исполняет решение добровольно, банк может обратиться к принудительным мерам исполнения, таким как обращение к ФССП (Федеральная служба судебных приставов). ФССП может приступить к принудительному взысканию задолженности с помощью различных способов, таких как удержание средств с банковских счетов, арест имущества или обращение к другим мерам, предусмотренным законодательством.

Этап обращения в суд является важным и неотъемлемым этапом в процессе взыскания задолженности по кредиту физическим лицом. Здесь важно грамотно подготовить исковое заявление, представить свои доказательства и аргументы на судебном разбирательстве, а также обратиться к принудительным мерам исполнения в случае необходимости. Все действия должны быть выполнены в соответствии с законодательством и грамотно рассчитаны для достижения желаемого результата — взыскания задолженности в пользу банка.

| Преимущества обращения в суд: | Недостатки обращения в суд: |

|---|---|

| — Возможность получить законный приказ о взыскании долга. | — Необходимость доказывать просрочку платежей и нарушение обязательств. |

| — Возможность применить принудительные меры исполнения. | — Временные затраты на судебное разбирательство. |

| — Гарантированное исполнение решения суда через ФССП. | — Дополнительные расходы на юридические услуги и государственную пошлину. |

Может ли банк получить решение в свою пользу без суда

Добровольное исполнение должником

Добровольное исполнение должником представляет собой ситуацию, при которой должник самостоятельно и сознательно осуществляет погашение своей задолженности перед банком. Этот этап является наиболее благоприятным для обеих сторон, так как позволяет избежать дальнейших неприятностей и потерь времени на судебные разбирательства. Банк и должник могут достичь соглашения относительно суммы задолженности, сроков погашения и возможных льготных условий.

Однако, в случае, если должник не проявляет готовности к добровольному исполнению своих обязательств, банк вынужден обратиться к принудительному взысканию задолженности. Этот процесс может предусматривать ограничение доступа к счетам и имуществу должника, а также привлечение приставов к исполнению решения суда.

Важно помнить, что добровольное исполнение должником является наиболее выгодным вариантом для всех сторон, позволяя избежать длительных судебных разбирательств и снизить финансовые потери. Банк должен активно работать с должниками, предлагая различные варианты рассрочки и льготных условий, с целью достижения взаимовыгодного соглашения.

Этап 3. Добровольное исполнение должником

Добровольное исполнение может включать в себя различные способы погашения задолженности. Основным вариантом является оплата долга в полном объеме, включая проценты и комиссии. Кроме того, должник может предложить рассрочку или установить иные согласованные с банком условия погашения задолженности.

Однако, необходимо отметить, что добровольное исполнение должником должно быть основано на реальных возможностях и позволять устранить задолженность в сроки, согласованные с банком. Ответственное отношение к исполнению обязательств и соблюдение условий договора могут способствовать помощи со стороны банка в решении проблемы задолженности без привлечения судов и приставов.

| Достоинства добровольного исполнения должником: | Недостатки добровольного исполнения должником: |

|---|---|

| 1. Возможность урегулирования задолженности без судебных процедур и приставов. | 1. Необходимость наличия у должника средств для погашения обязательств в полном объеме. |

| 2. Возможность предложить альтернативные варианты погашения задолженности, согласованные с банком. | 2. Отсутствие возможности получить финансовую помощь или отсрочку платежей от банка. |

| 3. Возможность избежать юридических проблем и ограничений, связанных с принудительным взысканием. | 3. Необходимость строго соблюдать условия договора и исполнять обязательства в срок. |

В случае успешного добровольного исполнения должником своих обязательств, банк может закрыть дело о просроченной задолженности и не обращаться к принудительному взысканию. Этот этап позволяет должнику самостоятельно решить проблему задолженности и строить дальнейшие финансовые отношения на более благоприятных условиях.

Этап 4. Принудительное взыскание обязательств

1. Порядок принудительного взыскания

Принудительное взыскание задолженности осуществляется судебными приставами. Они имеют право забрать имущество должника, находящееся в его собственности, для последующей продажи на аукционе. Полученные средства направляются на уменьшение задолженности перед банком.

Приступая к принудительному взысканию, судебные приставы должны соблюдать определенную последовательность действий. Во-первых, они должны определить состав и стоимость имущества, подлежащего изъятию. Затем, они должны уведомить должника о предстоящем взыскании, указав сумму задолженности и сроки исполнения.

Если должник не исполняет требования судебных приставов в установленный срок, они имеют право приступить к реальному изъятию имущества. Продажа имущества осуществляется на аукционе, и полученные средства направляются на погашение задолженности перед банком.

2. Возможные последствия принудительного взыскания

Принудительное взыскание задолженности имеет серьезные последствия для должника. Во-первых, он теряет свое имущество, которое может быть реализовано на аукционе. Кроме того, эта информация будет внесена в специальные реестры, что может ограничить возможность должника получать кредиты в будущем.

Для банка принудительное взыскание является последней возможностью получить долговое обязательство от должника. Однако, стоит помнить, что такой подход может затянуться во времени и не гарантирует полного погашения долга.

Важно помнить, что принудительное взыскание задолженности является чрезвычайной мерой и должно применяться только в случаях, когда все предыдущие этапы взыскания оказались неэффективными. Поэтому рекомендуется всегда стремиться к добровольному исполнению долговых обязательств, чтобы избежать негативных последствий для всех сторон.

Как погашают задолженность через ФССП

Предупреждение визита приставов и возможные способы сотрудничества

При возникновении просроченной задолженности по кредиту, возможны различные пути взыскания долга. Один из таких путей включает сотрудничество с ФССП (Федеральная служба судебных приставов), которая имеет полномочия по принудительному взысканию долгов от должников.

Если финансовая организация уведомляет о возможности визита приставов, необходимо принять меры к предотвращению такого визита. Одним из способов является добровольное исполнение задолженности. Должник может связаться с банком и договориться о рассрочке, урегулировании долга или других вариантах погашения. Такой подход отличается от принудительного взыскания и позволяет избежать негативных последствий, связанных с вмешательством приставов.

Однако, в случае, если должник не проявляет готовности к сотрудничеству или не реагирует на требования банка, ФССП может приступить к принудительному взысканию. Процесс принудительного взыскания задолженности включает такие этапы, как обращение в суд и последующее исполнение решения суда. Кроме того, ФССП может применять другие меры принуждения, такие как опись имущества должника или удержание денежных средств со счетов.

Для избежания визита приставов и принудительного взыскания долга, должникам рекомендуется предпринять активные шаги по исполнению своих обязательств. При возникновении задолженности по кредиту, следует немедленно обратиться в банк и обсудить возможные варианты погашения долга. Договоренности о рассрочке, урегулировании долга или заключении нового договора могут помочь избежать негативных последствий, связанных с принудительным взысканием задолженности.

В целом, осуществление погашения задолженности через ФССП зависит от сотрудничества между банком и должником. Активное взаимодействие сторон и соблюдение финансовых обязательств помогают избежать проблем и нежелательных визитов приставов. Поэтому, при возникновении финансовой зависимости, рекомендуется своевременно принимать меры к погашению задолженности и сотрудничеству со своим кредитором.

Запомните, что своевременное исполнение финансовых обязательств способствует укреплению финансовой репутации и позволяет избежать негативных последствий в будущем.

Как избежать посещения приставами?

В данном разделе мы рассмотрим несколько практических советов, которые помогут вам избежать посещения приставами в случае просроченной задолженности по кредиту. Следуя этим рекомендациям, вы сможете продемонстрировать свою готовность к сотрудничеству с банком и сократить вероятность принудительного взыскания суммы долга.

1. Регулярно общайтесь с банком. В случае возникновения финансовых трудностей, незамедлительно свяжитесь с банком и сообщите о возникшей ситуации. Объясните причины задержки выплаты и попросите о помощи. Банк может предложить вам решение, которое будет соответствовать вашим возможностям и поможет избежать негативных последствий.

2. Составьте план погашения задолженности. Проанализируйте свои финансовые возможности и разработайте реалистичный план погашения задолженности. Установите приоритеты и постепенно уменьшайте сумму задолженности. Банк может быть готов рассмотреть ваш план и согласиться на рассрочку или частичное погашение.

3. Постигайте новые навыки управления финансами. Обратитесь за помощью к финансовым консультантам или экспертам, чтобы разработать стратегию управления личными финансами. Узнайте о возможных оптимизациях и внесите изменения в свой бюджет. Это поможет вам избежать новых долговых обязательств и стать более ответственным заемщиком.

4. Соблюдайте свои обязательства. Важно исполнять свои финансовые обязательства вовремя. При появлении возможности регулярно погашайте задолженность и избегайте дополнительных просрочек. Это проявление доброй воли с вашей стороны поможет улучшить отношения с банком и снизить риск принудительного взыскания.

Следуя этим советам, вы сможете повлиять на свою финансовую ситуацию и предотвратить посещение приставами. Помните, что банк хочет найти взаимовыгодное решение, поэтому активное сотрудничество и соблюдение обязательств позволят вам найти выход из долговой ситуации.

Когда банк подает в суд

Общая идея раздела:

Данный раздел статьи посвящен процессу подачи банком иска в суд для взыскания задолженности с физического лица, которое не выполнило свои обязательства по кредитному договору. Здесь мы рассмотрим основные шаги, которые банк должен предпринять перед подачей иска, а также важные аспекты самого судебного процесса.

Шаги перед подачей иска:

- Банк вначале направляет должнику письменное уведомление о задолженности и требовании ее погасить. В этом письме указываются сумма долга, срок погашения и последствия невыполнения обязательств.

- Если должник не реагирует на уведомление, банк направляет ему повторное уведомление с предупреждением о возможной судебной процедуре.

- Банк проводит внутреннюю проверку документов и фактов, подтверждающих задолженность, чтобы установить юридическую обоснованность иска.

- В случае, если должник не реагирует на повторное уведомление и задолженность не погашается, банк принимает решение о подаче иска в суд.

Судебный процесс и основные этапы:

- Банк подаёт исковое заявление в суд, в котором указывает основания и требования к должнику.

- Суд принимает решение о приеме иска и назначает дату и время судебного заседания.

- На заседании стороны представляют свои доказательства и аргументы.

- Суд принимает решение по иску, которое может быть в пользу банка или должника.

- В случае положительного решения для банка, суд выносит решение о взыскании задолженности с должника и определяет срок исполнения.

- Если должник не исполняет решение суда добровольно, банк приступает к принудительному исполнению, например, через Федеральную службу судебных приставов.

Судебный процесс по взысканию задолженности физическими лицами по кредитам является сложным и многоэтапным. Для банка очень важно правильно подготовиться к каждому этапу, представить в суде достоверные доказательства и аргументы для получения положительного решения.